Дисклеймер: приблизительный пересказ содержания эссе Артура Хейса представлен в ознакомительных целях. Выраженные ниже суждения являются личными взглядами автора первоисточника. Его мнение может не совпадать с мнением редакции Incrypted.

Экс-глава криптовалютной биржи BitMEX Артур Хейс опубликовал новое эссе — «Суперцикл волатильности» (Volatility Supercycle). Он проанализировал эффективность своих предыдущих прогнозов, а также предположил, что политика финансовых регуляторов глобально направлена на снижение волатильности через инфляцию.

По мнению Хейса, точность краткосрочных предсказаний не так важна, пока сохраняется общее стремление властей создавать видимость порядка и стабильности, а главным инструментом достижения этой цели является эмиссия денег. Он также указал, как действия регуляторов влияют на стоимость биткоина и криптовалют в целом.

Команда Incrypted подготовила краткий пересказ текста.

Увиденная мной на TOKEN2049 энергия и энтузиазм криптосообщества резко контрастируют с чопорностью и скукой TradFi-конференций, участники которых выглядят одинаково в своей безликой деловой одежде. И это неслучайно — финансисты создают ощущение, что «здесь не на что смотреть», пока обворовывают людей при помощи инфляции. И, конечно же, они не любят волатильность, потому что когда все приходит в движение, можно заметить насколько несовершенна система.

Сегодня мы обсудим волатильность криптовалют и ее отсутствие в TradFi, а также количество денег, которые печатают элиты, чтобы поддерживать эту видимость спокойствия. Мы также рассмотрим роль биткоина, как «клапана» для выпуска излишков этого фиата.

Но сначала я хочу показать, что краткосрочные макроэкономические прогнозы не имеют значения. И мои прогнозы — лучший пример.

В лучшем случае 50/50

Меня часто критикуют за ошибочные прогнозы, поэтому я решил самостоятельно проанализировать свои эссе за последний год.

Ноябрь 2023 года

Я написал эссе под названием «Плохая девочка», где заявил, что министр финансов Соединенных Штатов Джаннет Йеллен выпустит больше казначейских векселей (T-bills), чтобы высвободить деньги из программы обратного РЕПО (RRP) Федеральной резервной системы США (ФРС). Это добавило бы ликвидности на рынки и привело к росту рисковых активов к марту 2024 года, когда должна была истечь программа срочного финансирования банков (BTFP).

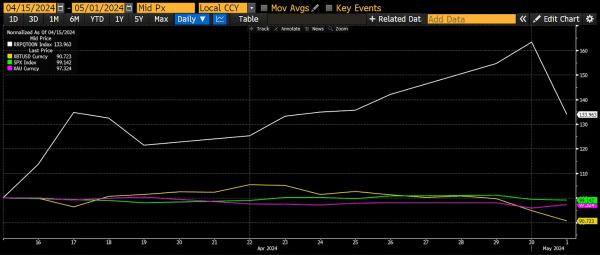

С ноября 2023 года по март 2024 года баланс RRP сократился на 59%, биткоин вырос на 77%, индекс S&P 500 вырос на 21%, а золото — на 5%.

+1 в колонку побед.

Баланс RRP (белый), биткоин (желтый), индекс S&P 500 (зеленый) и золото (пурпурный). Данные: Артур Хейс.

Март 2024 года

В эссе Yellen or Talkin? я предположил, что BTFP не будет продлена из-за ее очевидных инфляционных рисков, а открытие банкам доступа к дисконтному окну будет достаточным, чтобы предотвратить очередной банковский кризис в США.

Но истечение BTFP существенно не повлияло на рынки, а я закрыл в убыток небольшую позицию в пут-опционах на биткоин.

+1 в колонку поражений.

Апрель 2024 года

В эссе «Жара» я предсказал, что налоговый сезон в США вызовет падение цен на криптовалюты из-за изъятия из рынков долларовой ликвидности. Моя позиция заключалась в том, чтобы воздержаться от покупок цифровых активов в период с 15 апреля по 1 мая.

За это время баланс RRP вырос на 33%, биткоин упал на 9%, индекс S&P 500 снизился на 1%, а золото подешевело на 3%.

+1 в колонку побед.

Баланс RRP (белый), биткоин (желтый), индекс S&P 500 (зеленый) и золото (пурпурный). Данные: Артур Хейс.

Май 2024 года

Отправляясь на летние каникулы в северное полушарие, я опубликовал эссе Mayday, в котором указал, что биткоин достиг локального минимума на уровне $58 600. Я был уверен, что первая криптовалюта закрепится выше $60 000 долларов, а затем будет торговаться в диапазоне $60 000-70 000 до августа.

В результате биткоин достиг минимума на уровне $54 000 5 августа из-за сокращения кэрри-трейда в иене. И, соответственно, диапазон на прогнозируемый период составил $54 000-71 000.

+2 в колонку поражений.

Июнь и июль 2024 года

Когда пятый крупнейший банк Японии сообщил об огромных убытках по иностранным облигациям, я опубликовал Shikata Ga Nai, в котором рассказал о важности обменного курса доллар-иена.

В нем я написал, что Банк Японии не повысит ставку, поскольку это поставит под угрозу банковскую систему. Но 31 июля регулятор все же объявил о повышении на 0,15%, чем спровоцировал обвал кэрри-трейда в иене, рассмотренный в эссе «Унесенные призраками».

Хотя пара доллар-иена оказалась важной макроэкономической переменной, я ошибся в прогнозе по Банку Японии, который вместо использования межбанковского свопа с ФРС объявил, что не будет повышать ставки, если это спровоцирует рост волатильности.

+1 в колонку поражений.

Август 2024 года

В этом месяце произошли два важных события: публикация Казначейством США объявления о ежеквартальном рефинансировании (QRA) за 3 квартал 2024 года и «разворот Пауэлла» на выступлении в Джексон-Хоул.

В эссе «Сахарный кайф» я заявил, что возобновленный выпуск казначейских векселей Минфином США обеспечит долларовую ликвидность рынку. Но после подтверждения сентябрьского снижения ставки ФРС и Казначейство начали действовать в противоположных направлениях. Когда доходность казначейских векселей упала ниже RRP, я изменил прогноз, указав что RRP начнет расти и истощит ликвидность.

Мой прогноз, что ФРС не рискнет снижать ставку, чтобы не допустить роста инфляции в преддверии президентских выборов в США, оказался ошибочным.

+1 в колонку поражений.

Баланс RRP вырос сразу после Джексон-Хоул, потом снизился и опять вернулся в восходящую траекторию. Поэтому я все еще считаю, что этот фактор вызовет незначительное истощение ликвидности из-за снижения доходности казначейских векселей на фоне ожиданий дальнейшего снижения ставки ФРС.

Пока рано записывать этот прогноз в какую-либо колонку.

Сентябрь 2024 года

После публикации эссе «Буллран… задерживается» я отправился на TOKEN2049 с прогнозом негативной реакции рынка, если ФРС снизит ставки. В частности, я указал, что сужение разрыва процентных ставок между Федрезервом и Банком Японии приведет к дальнейшему укреплению иены и обвалу кэрри-трейда. Это вызовет глобальное падение рынков для восстановления которого центробанкам потребуется возобновить работу «денежного принтера».

Разрыв между процентными ставками действительно сократился, однако иена ослабла по отношению к доллару, а рисковые рынки показали хорошие результаты.

+1 в колонку поражений.

В результате мы получаем:

- два правильных прогноза

- шесть ошибочных прогнозов

Средний показатель успеха составляет 25%. В целом выглядит не слишком впечатляюще, но, несмотря на промахи, я все еще зарабатываю деньги. Почему?

Мега-предположение

По сути, мои эссе — это попытка предсказать события, которые спровоцируют конкретный политический ответ элит.

Участники рынка знают, что власти не могут справиться с волатильностью на финансовых рынках из-за тотальной перегрузки торговой и финансовой системы, возникшей после принятия Бреттон-Вудского соглашения. Поэтому при возникновении каких-либо проблем главным политическим ответом является «денежный принтер».

Возможность заранее предугадать некоторые обстоятельства укрепляет мое эго и может принести несколько дополнительных процентов дохода. Но пока моя стратегия заключается в извлечении прибыли из денежной эмиссии, используемой для подавления естественной волатильности рынков и общества, ошибочность отдельных прогнозов не имеет значения.

Волатильность

В конце 19 века, элиты заключили сделку с «плебеями» — последние жертвуют своими свободами, чтобы правительство создало «спокойную» вселенную обуздав естественные энтропию и хаос. Со временем наши знания о вселенной накапливались, а окружающий мир усложнялся, из-за чего поддержка видимости порядка обходилась все дороже.

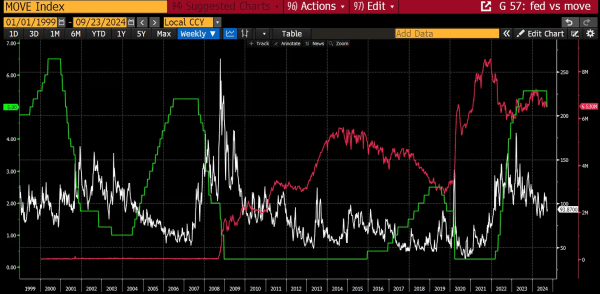

Каждый раз при росте волатильности, ответом политиков была эмиссия денег для маскировки проблем, чтобы не признавать, что никто на самом деле не может предсказывать будущее. Сейчас искажения настолько экстремальны, особенно для Pax Americana, что количество напечатанных денег, необходимых для поддержания «порядка», растет экспоненциально каждый год. Это наглядно демонстрирует представленный ниже индекс MOVE, который отражает волатильность рынка облигаций США по отношению к ставке по федеральным фондам.

Индекс MOVE (белый) и верхняя граница ставки по федеральным фондам (зеленый). Данные: Артур Хейс.

Как можно увидеть на графике выше, ФРС снижала процентную ставку в ответ на потрясения, провоцировавшие рост волатильности:

- крах доткомов в 2000 году;

- атака на Всемирный торговый центр в 2001 году;

- мировой финансовый кризис в 2008 году;

- пандемия COVID-19 в 2020 году.

Если считать период с 2008 по 2020 год «нормальным», то текущая волатильность рынка облигаций почти вдвое превышает этот показатель, чем и обусловлен новый цикл смягчения.

Добавим к предыдущему графику еще один индикатор — приблизительную оценку общего запаса банковского кредита. Это комбинация избыточных банковских резервов, хранящихся в ФРС и растущих во время политики количественного смягчения, а также других депозитов и обязательств (ODL), возрастающих по мере роста количества выдаваемых банками займов. Вместе эти показатели служат прокси для отражения объема коммерческого банковского кредита.

Индекс MOVE (белый), верхняя граница ставки по федеральным фондам (зеленый) и объем коммерческого банковского кредита (красный). Данные: Артур Хейс.

Как вы можете видеть, финансовый кризис 2008 года стал поворотным моментом. Поток кредитов хлынул в таком масштабе, что полностью затмил последствия краха доткомов. Он не может быть погашен, иначе финансовая система просто рухнет. Кроме того, в каждом кризисе банкам требуется создавать все больше кредитных средств для подавления волатильности.

Реакция

Все эти фиатные излишки должны куда-то деваться. Биткоин и другие криптовалюты — это клапан сброса. Деньги, созданные для подавления волатильности, в конечном счете отправляются на крипторынок. Технически биткоин самый надежный балансир расточительства правительств, поэтому пока политики продолжают решать проблемы путем запуска печатного станка — он будет расти.

Ваша цель как инвестора и трейдера — получить биткоин по максимально низкой стоимости. Для этого можно получать зарплату в криптовалюте, использовать дешевую энергию для майнинга, искать доступный фиатный кредит для покупки биткоина или потратить на это фиатные сбережения.

Как насчет рисков?

Прибыльно спекулировать на краткосрочных ценовых движениях сложно. Как указано выше — у меня два правильных прогноза против шести ошибочных и если бы после каждого я полностью разворачивал свои позиции, то Maelstrom уже обанкротился бы.

Если вы не злоупотребляете кредитным плечом, то единственный риск для вас — это рост волатильности до естественных уровней из-за неспособности элит дальше подавлять ее. В этот момент происходит перезагрузка системы путем революции или более мирного изменения власти и все рушится, включая и биткоин. Но по отношению к абсолютному активу — энергии — биткоин дешевеет меньше всего. В результате ваше общее благосостояние меняется, но вы все еще богаче остальных.

Риск остается, но риск — это неотъемлемая часть вселенной, а безопасность — лишь иллюзия, которую продают шарлатаны, пытающиеся получить ваш голос в день выборов.

Торговая стратегия

США

Исходя из предыдущих ответов ФРС на рост волатильности, можно сделать вывод, что когда ставки начинают снижаться, это продолжается, пока они не приблизятся к 0%. Кроме того, мы знаем, что вместе со снижением ставок должен ускорится и рост банковского кредита.

Меня не волнует, насколько «сильна» экономика, уровень безработицы или инфляции. ФРС в любом случае продолжит снижать ставки, а банковская система начнет выпускать больше долларов. Правительство будет занимать столько, сколько сможет, чтобы получить поддержку избирателей, независимо от того, кто выиграет президентские выборы.

ЕС

Бюрократы ЕС совершают экономическое самоубийство, отказываясь от дешевой и обильной энергии и демонтируя свои производственные мощности из-за изменения климата, глобального потепления или других лозунгов, распространяемых политиками.

Экономический упадок попытаются предотвратить при помощи снижения процентных ставок Европейского центрального банка и наращивания кредитов, выдаваемых национальными банками местным компаниям, чтобы они могли обеспечивать рабочие места и восстанавливать разрушающуюся инфраструктуру.

Китай

Поскольку ФРС снижает ставки, а американские банки выдают больше займов, доллар будет ослабевать. Это позволяет китайскому правительству ускорить рост кредитования, сохраняя при этом стабильный обменный курс юаня к доллару.

На этой неделе регулятор объявил о ряде снижений ставок во всей денежной системе. И это только начало — настоящий взрыв произойдет, когда банки получат команду нарастить объемы кредита.

Япония

Если остальные крупные экономики смягчают денежно-кредитные условия, давление на Банк Японии в вопросе повышения ставок уменьшается. Управляющий Кадзуо Уэда решительно заявил, что нормализует ставки, но теперь он может себе позволить принимать решения медленнее, поскольку разрыв сокращается сам по себе.

Суть всего вышеизложенного в том, что власти снова подавляют волатильность в своих странах или экономических блоках, снижая цену денег и увеличивая их количество. Если вы уже вложили все в криптовалюты — расслабьтесь и наблюдайте, как растет фиатная стоимость вашего портфеля. Если у вас есть лишний грязный фиат — купите криптовалюту.

Источник: cryptonews.net

Последние новости майнинга криптовалют Самые свежие новости криптовалют и цифровых активов. Постоянно обновляемая информация. Читайте самые актуальные новости.

Последние новости майнинга криптовалют Самые свежие новости криптовалют и цифровых активов. Постоянно обновляемая информация. Читайте самые актуальные новости.